| Visión de conjunto |

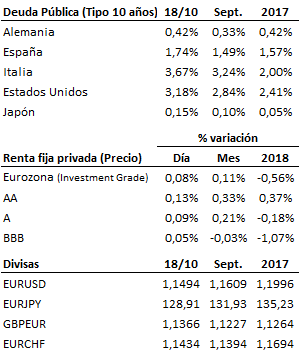

El debate en torno al presupuesto italiano está oficialmente abierto. Desde la Unión Europea se valora positivamente la voluntad del gobierno italiano de estimular el crecimiento de su economía y de modernizar sus infraestructuras, pero puntualizan que ese plan no debería llevarse a cabo con cargo a mayores niveles de deuda porque esto supondría alimentar los riesgos y problemas de cara al futuro. Desde el gobierno italiano insisten en que las estimaciones de crecimiento sobre las que se basa su plan presupuestario son prudentes y que ese mayor crecimiento ayudará de hecho a reducir el peso de la deuda sobre el PIB en estos próximos años. Desde el punto de vista técnico, las dos posturas son perfectamente razonables y defendibles. La clave está en el efecto multiplicador sobre el crecimiento de la economía italiana que se derivaría del plan de estímulo presupuestario que persigue el gobierno; en otras palabras: de la racionalidad y eficiencia con la que se lleve a cabo ese mayor gasto e inversión. Si ese dinero llega a la economía italiana de manera adecuada, y en verdad es capaz de generar mayor crecimiento y mayor recaudación impositiva, el peso de la deuda italiana se reduciría. Si, por el contrario, ese dinero se despilfarra o se desvía hacia proyectos o manos que no son del interés general de la economía italiana, la Unión Europea tendría razón y en unos años Italia estaría peor y más endeudada de lo que está hoy. Por tanto, ambas partes deben ponerse de acuerdo sobre la forma en que se articulan los detalles de este plan presupuestario de cara a que sea compatible con el doble objetivo de garantizar la sostenibilidad de la deuda italiana y estimular el crecimiento de la economía. Otra cuestión, ésta de índole política, es que la Comisión Europea (Alemania y sus satélites principalmente) esté dispuesta a aceptar que uno de sus socios se aleje de la política de rigor presupuestario impuesta desde el estallido de la crisis financiera de 2007-2008, por miedo a que detrás de Italia vengan otros populistas dispuestos a tirar la casa por la ventana con el dinero de todos…

Seguimos sin acuerdo sobre el Brexit, y con todas las posibilidades abiertas. Las negociaciones siguen encalladas en la cuestión irlandesa, y ahora se baraja incluso la posibilidad de un período de transición para el divorcio más extenso.

Las actas de la Reserva Federal publicadas anoche vinieron a reforzar las expectativas de nuevas subidas de tipos de cara a los próximos meses y trimestres. Sin embargo, estas son las actas correspondientes a la reunión mantenida por la Fed los pasados 25 y 26 de septiembre, antes de la sacudida bajista sufrida por los mercados la semana pasada. Es posible que el parecer de algunos miembros del comité de la Fed haya cambiado algo al comprobar la sensibilidad mostrada por los mercados al repunte de la TIR del bono estadounidense. De hecho, el presidente de la Reserva Federal de Saint Louis, James Bullard, afirmaba hoy que la autoridad monetaria norteamericana no debería seguir subiendo sus tipos de interés porque su nivel actual es ya el adecuado conforme a la situación de economía. En nuestra opinión, si la Reserva Federal vuelve a elevar su tipo de referencia en la reunión de diciembre (como parece probable de momento), sería aconsejable que a partir de entonces se tomara un respiro para valorar el impacto sobre la economía (siempre retardado) de las subidas de tipos que ha llevado a cabo a lo largo de los pasados trimestres (ocho en total desde finales de 2015).

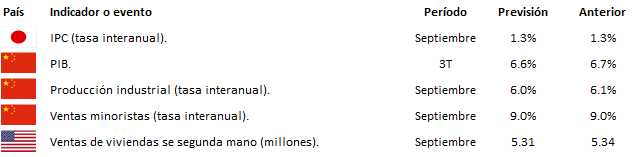

En el terreno macroeconómico, tanto el índice de la Fed de Filadelfia relativo al mes de octubre como el índice de indicadores líderes de septiembre resultaron en línea con lo esperado y con el dato del mes anterior.

| Mercados |

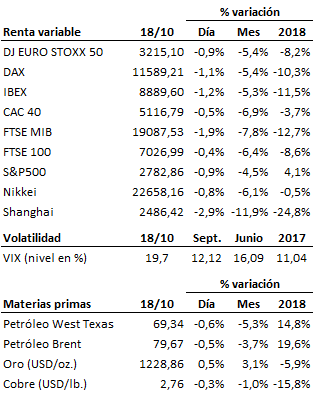

Seguimos en fase de consolidación en las bolsas, dentro de una dinámica correctiva de corto plazo que, por el momento, se mantiene abierta. Tanto las tendencias principales como los niveles críticos de soporte más inmediatos continúan estando vigentes. El mercado parece reclamar más tiempo antes de decidirse a dar por terminada la corrección o, alternativamente, para volver a poner a prueba las zonas de soporte. Signos mixtos en el mercado de renta fija, aunque con sesgo hacia las ganancias. El dólar se beneficia del sesgo restrictivo de las actas del Fed y lleva al euro a perder nuevamente la figura de los 1.15.

| Agenda para mañana |

Solicite información sobre nuestros servicios de asesoramiento financiero

Si necesita ayuda para el cuidado de su patrimonio, no dude en ponerse en contacto con nosotros, sin compromiso.

Teléfono: 91 770 22 84

Correo electrónico: capitaliafamiliar@capitaliafamiliar.es