El Banco Central Europeo “le ha visto las orejas al lobo”. La autoridad monetaria europea ha revisado hoy a la baja de forma significativa su previsión de crecimiento para este año, situándola ahora en el 1.1% frente al 1.7% que venía anticipando hasta el momento. El BCE reconoce así que el ritmo de actividad de la Eurozona se ha deteriorado más de lo previsto y que el nivel de incertidumbre a este respecto es hoy por hoy particularmente elevado.

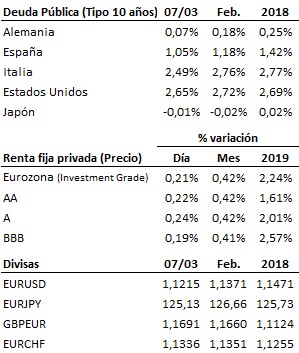

En coherencia con lo anterior, la autoridad monetaria europea descarta ahora elevar su tipo de interés de referencia en todo este año (antes esperaban hacerlo después del verano).

Asimismo, el BCE ha aprobado una nueva ronda de préstamos a los bancos (la tercera, conocida como TLTRO-3) con el fin de reforzar en este contexto el proceso de financiación de la economía. Esta nueva ronda de inyección monetaria se iniciará en septiembre de este año y se extenderá hasta marzo de 2021 (se concretará en 7 subastas de préstamo trimestrales con vencimientos a 2 años). El BCE dará más detalles técnicos al respecto en los próximos meses.

La decisión y discurso del BCE de hoy resultan si cabe más preocupantes que la propia debilidad que sugieren actualmente los datos macroeconómicos de la Eurozona. Si el BCE se ha decantado por anunciar ya hoy una medida de estímulo que no entrará en vigor hasta el próximo mes de septiembre es porque la autoridad monetaria europea percibe en estos momentos un riesgo de desestabilización elevado. ¿Por qué si no este cambio de planteamiento en clara oposición al proceso de normalización de la política monetaria por el que venía abogando a lo largo de los pasados trimestres?

Ante los problemas de fondo, los bancos centrales siguen recurriendo a las inyecciones masivas de liquidez. Pero el problema del sistema no es de falta de liquidez sino de crédito, como consecuencia de los elevadísimos niveles de deuda acumulados en el pasado por los sectores públicos y privados de las economías occidentales. El dinero que los bancos centrales vienen tratando de inyectar en la economía a través del sistema bancario a lo largo de la última década ha acabado volviendo en su mayor parte por la puerta de atrás a los bancos centrales, mediante los depósitos mantenidos por los bancos comerciales en los propios bancos centrales.

Cuando el problema es la acumulación de un elevado nivel de deuda, sólo hay dos posibles salidas:

- Sacrificar consumo e inversión presentes para ir devolviendo la deuda, lo cual condena a las economías a un largo período de crecimiento débil y vulnerable.

- Suspender pagos, con las pérdidas y consecuencias negativas que de ello se derivarían.

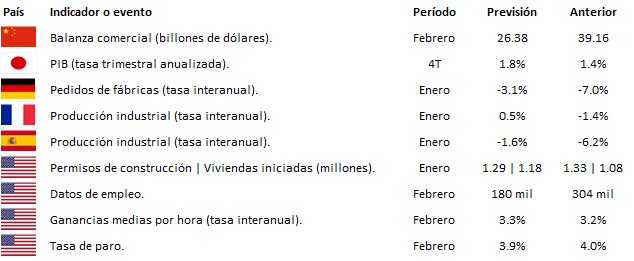

Así que más vale que la economía europea salga de este bache más pronto que tarde sin mayores consecuencias, porque a estas alturas hay ya muy poco que el Banco Central Europeo pueda hacer para estimular de forma sostenida un crecimiento económico que es y será estructuralmente débil en los años venideros. Ayudaría en este sentido que se cerrara definitivamente un acuerdo en torno al Brexit, que Estados Unidos sellara en próximas fechas un acuerdo comercial convincente con China, y que la Unión Europea y Estados Unidos alcanzaran también de manera temprana un acuerdo comercial. O que los países con una posición presupuestaria más holgada (como por ejemplo Alemania) se muestren dispuestos a gastar más recursos propios en favor del crecimiento de sus socios comunitarios. Quizás sea mucho pedir. El tiempo dirá…

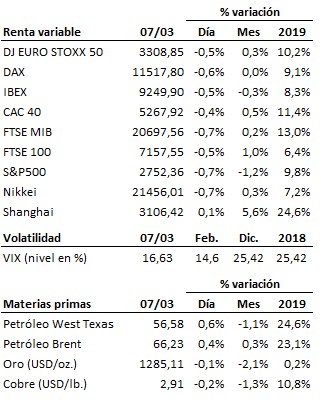

En este contexto, durante la jornada de hoy volvió a fracasar un nuevo intento de superación de la zona de resistencia de medio y largo plazo por parte de las bolsas. Los repetidos fracasos de estos últimos días están mermando la fuerza del impulso alcista. De momento todas las opciones siguen abiertas, pero veremos si esta dinámica alcista de las pasadas semanas consigue acumular fuerza suficiente para superar definitivamente esta zona de resistencia. El contexto fundamental hoy por hoy no acompaña, pero la psicología del mercado es y será siempre soberana.

En el terreno macroeconómico, el crecimiento del PIB de la Eurozona del cuarto trimestre de 2018 fue según el dato final de un 1.1% interanual, una décima por debajo de lo esperado. En Estados Unidos, la productividad no agrícola y los costes laborales unitarios del cuarto trimestre se elevaron a un menor ritmo interanual que en el tercer trimestre pero superaron las previsiones.

| Agenda para mañana |

Solicite información sobre nuestros servicios de asesoramiento financiero

Si necesita ayuda para el cuidado de su patrimonio, no dude en ponerse en contacto con nosotros, sin compromiso.

Teléfono: 91 770 22 84

Correo electrónico: capitaliafamiliar@capitaliafamiliar.es