Sí, pero no: la perforación de resistencias por parte de las bolsas continúa sin ser suficientemente clara y solvente…

Sí, pero no: en nuestra opinión, la perforación de resistencias por parte de las bolsas continúa sin ser suficientemente clara y solvente. El buen comportamiento mostrado por los índices en estas últimas jornadas oculta una dinámica de mercado a nivel interno hoy por hoy más débil y vulnerable, que nos lleva a seguir contemplando todavía esta reciente perforación de resistencias con cierta prevención. Los sectores que dieron continuidad y consistencia a las subidas en el pasado no están secundado estas rupturas al alza (de hecho, algunos de ellos están cayendo con claridad, como las Utilities o los REITs, o siguen lejos de sus máximos, como es el caso de compañías como Amazon, Facebook o Netflix), y su liderazgo está siendo asumido en estos momentos por compañías vulnerables a esta fase del ciclo económico en que nos encontramos, y cuyas cotizaciones han estado históricamente muy deprimidas (nos referimos fundamentalmente al sector de materiales básicos). Esta dinámica de ruptura al alza del mercado necesita para su continuidad y solvencia de una participación más amplia y diversificada a nivel sectorial. Veremos si en los próximos días el fondo del mercado gana en calidad y consistencia de cara a confirmar la perforación definitiva de resistencias o si, por el contrario, sectores y compañías más relevantes consiguen arrastrar a la baja al conjunto del mercado, adentrándolo de nuevo del rango de los pasados seis meses.

La política monetaria está agotada: el Banco de Japón se suma al Banco Central Europeo a la hora de solicitar la ayuda de la política fiscal. La autoridad monetaria nipona ha secundado los recientes llamamientos del BCE en favor de la aplicación de una política presupuestaria expansiva, ante los evidentes signos de agotamiento de la capacidad de estímulo de la política monetaria. Tras más de una década de relajación monetaria sin precedentes, los bancos centrales han empezado a reclamar a sus respectivos gobiernos que también la política presupuestaria se sume al impulso dinamizador, a fin de evitar un mayor deterioro del crecimiento económico. Teniendo en cuenta el perfil más político que técnico de la nueva presidente del BCE, Lagarde, es muy probable que en Europa nos acostumbren desde el Banco Central Europeo a este tipo de análisis y mensajes (más políticos que técnicos) a lo largo de los próximos meses.

China presiona a Estados Unidos para que elimine aranceles. En esta recta final hacia la firma de la primera fase del acuerdo comercial entres ambos países, China estaría presionando a Estados Unidos para que no impusiera los nuevos aranceles planeados para las próximas semanas y para que redujera o eliminase al menos parte de los aprobados en el pasado. En principio, la administración estadounidense sigue confiando en la firma del acuerdo, y algunas fuentes señalan que podrían estar estudiando satisfacer algunas de las demandas planteadas en este sentido por las autoridades chinas.

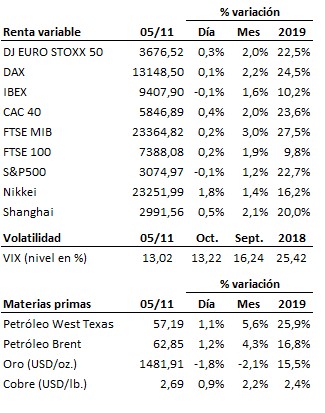

En el terreno macroeconómico, el PMI CAIXIN del sector servicios del mes de octubre retrocedió ligeramente contra pronóstico hasta situarse en 51.1 puntos, manteniéndose por ahora en expansión. En el Reino Unido el PMI de servicios mejoró más de lo esperado para situarse en 50 puntos y abandonar en octubre el terreno de la contracción. En Estados Unidos, el ISM del sector servicios mejoró más de lo previsto para situarse en octubre 54.7 puntos frente a los 52.6 del mes anterior, y que contrarresta el dato más flojo de lo esperado publicado con anterioridad por el PMI de servicios. También se conocieron la balanza comercial de septiembre, que reveló una reducción del déficit hasta -52.5 miles de millones de dólares, y la encuesta JOLTS de ofertas de empleo de ese mismo mes, que bajó en línea con lo esperado por el consenso del mercado.

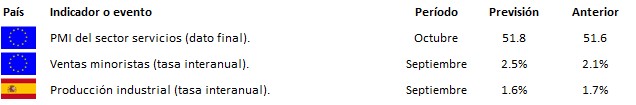

| Agenda para mañana |

Solicite información sobre nuestros servicios de asesoramiento financiero

Si necesita ayuda para el cuidado de su patrimonio, no dude en ponerse en contacto con nosotros,

sin compromiso.

Teléfono: 91 770 22 84

Correo electrónico: capitaliafamiliar@capitaliafamiliar.es